本篇文章3337字,读完约8分钟

华夏未来总经理刘文动认为无论是增长型、价值型还是周期型,只要现在价值最低,价格合理,就应该关注。 例如,钢铁、化学工业等周期性产业固定资产的比例非常高,意味着在经济低迷时固定价格依然很高。 很多人认为周期性领域和永远抬不起头来。 但是,从投资的角度来看,如果大家马上回避的话,这可能是价值的最低点。 [详细信息]

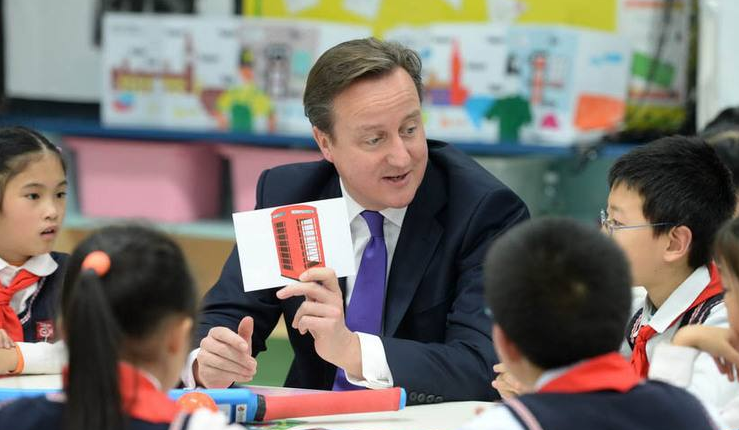

1997年的a股充满了牛市发酵的兴奋气息。 也就是说,这一年刚大学毕业的刘文动随着时代的潮流正式进入了中国资本市场。 保险和证券公司三年的修炼为他未来十三年的公开招聘生涯奠定了基础。 年,已经坐在老牌公募华夏基金副总裁位置的刘文动毅然抛出了所有光环,选择了“再来一次”——他创立了自己的民营企业华夏未来。

20年前的中国股市还处于混乱状态——庄家操作血洗散户,倒卖民间游资成风,而本科数学和研究生深造经济学的刘文动第一次进入股票市场时,有扎实的西方理论基础,这是当时市场老手a股“ 2000年9月我国社会保险基金正式成立,鹏华基金刘文动也成为管理社会保险基金的第一位基金经理。

只论名利,这个昔日的华夏明星基金管理者没有必要“从零开始”。 那么,为什么刘文动要把另一个门户网站杀在私募领域呢? “一个事件一拖长到最后味道就会变一点,开始思考投资者的本质是什么。 ”。 刘文动认为公募基金的迅速发展是中国资本市场的重要一环,但对规模和排名的过度追求在一定程度上损害了投资者的利益。 “投资的本质是什么? 怎样才能真正给投资者带来长期的好处? ”。带着这些问题的深刻思考,刘文动还充满着当年的热情开始了新的人生旅程。

由于担任投资决策委员会主席,刘文动非常重视风控,年华夏未来多种产品的纯曲线都呈现阶段性横线状态,这意味着基金仓库极轻,空仓库,这比较有效 如何最大限度地抑制撤回以保证绝对利益? 刘文动认为,追求绝对回报可分为三个层次。

首先,选择股票时要看风险收益率。 有人选择股票时的风格不同,有人看上市公司在领域内是否具有很强的竞争特性和“堀”,有人看商业模式,有人研究企业管理层。 但是,刘文动表示,基本面好的企业也有可能在市场的大幅扩大和收缩中剧烈变动。 因此,刘文动的选择标准参照风险收益率,如果一股风险收益率为3,该股将上升30%,但下跌空之间可能不足10%。 无论是增长型、价值型还是周期型股票,只要风险收益大于魅力,就具有投资价值。

其次,选择股票后,必须根据风险预算进行资产配置。 如果不同产品的净水平不同,则需要设定不同的风险预算。 例如,当净资金为1元时,风险预算必须谨慎维护,假设基于3%的撤回,则净产品的安全范围在0.97元以内。 随着净利润的增加,比如上升到1.05元,此时风险预算就可以扩大到5%。 因此,当净利润上升到2元时,这个撤回比例可以扩大到10%。 风险预算必须灵活可变,股票市场本身的变动很大,特别是在牛市阶段,如果永远维持较低的撤退,就不容易获得越来越多的超额收益,相反,如果完全不考虑变动和拆迁,产品的净利润就容易大幅度下降,绝对

最后,充分利用套利。 “如果为了满足撤退目标必须抛售股票,对基金经理来说是痛苦的。 这些股票是因为我们根据长期的观点慎重选择的。 这种情况下,套利是最好的方法,降低风险,不需要出售股票。 ”。 刘文动分解指出,目前最重要的对冲工具是股指期货,但有人完全是为了赌注指数的上升:赌注市场上升就多期指,赌注市场下跌就空。 纯粹的对冲是根据股票仓库行动的。 例如,在极端情况下持有60%的股票时,与空相同的市场价格的期待相当于仓库为零。 刘文动认为完全套利只能得到基本的α。 特别是在牛市的情况下,选择时的套利可以得到越来越多的利益。

在刘文动中,投资应该以价值为基础,不区分风格。 无论是增长型、价值型还是周期型,都处于现值最低点,如果价格合理,就值得关注。 例如,钢铁、化学工业、机械、房地产等周期性产业的固定资产的比例非常高,意味着经济低迷时固定价格也很高。 因此,很多人认为周期性领域可能永远没有出头的日子。 但是,从投资的角度来看,如果大家马上回避的话,这可能是价值的最低点。 短期利润不好,但有些公司是损失,但不能在利润最差的时候评价,所以并不意味着今后没有价值。

“择时对冲是否意味着评价市场的底部和顶部呢? ”。 刘文动说:“a股的起降总是非常大,牛市的两倍正常,熊市的20%和30%下跌也正常,经济是周期性的,但更大的变动受到了人们感情的影响。 时套期保值不需要评价顶端和底部,重视市场处于高风险领域还是低风险领域。 ”。

刘文动在近20年的证券工作生涯中逐渐建立了自己的投资体系,但目前投资决策委员会中主要负责来自高层的宏观经济评价、重大资产配置和风险预算等,很少参与选择。

一股和具体的交易水平。 华夏的未来有一些基金管理者在华夏基金与刘文动一起战斗的老手,但在新的环境和运营机制下,如何才能让有自我接触投资体系的人发挥最大的合作呢?

刘文动说,团队的默契度高,但依然有分歧。 特别是在评价市场时,各基金经理可能有意见分歧。 在年的股票灾难中,华夏未来的内部也不是所有基金经理都认为当时是市场的最高点。 因此,刘文动相信共同的价值观和投资理念是形成团队的主要条件。 大家在具体的事情上意见不同,在评价上有分歧,但整体的投资理念一定相似。

“投资理念没有好的也没有坏的,市场上有成千上万的投资理念,各有成功的部分。 就像宗教一样,所有的宗教都吸引他的一些信徒,但每个宗教都无法说服另一个宗教的信徒。 因为没有解释这个市场所有现象的投资理念。 ”。 那么,产生分歧后,如何应对呢?

刘文动强调良好的投资方法需要流程保证,交易要与决定分开。 那样的话,就可以避免因一个整体的评价错误而全面失败。 “如果身体是企业的所有者,是基金经理,是企业的核心决定者,他的错误评价就足以毁了所有的成绩。 在这种情况下,企业应该如何进行风控呢? ”。 刘文动认为,只有使投资委员会和交易的基金管理者独立,各环节发挥自己的作用,才会在发生分歧时任一权力过大而不产生风险。

正如巴菲特所说,没有人能通过建立自己的祖国来赚钱。 刘文动将企业命名为“华夏未来”也意味着看到中国的未来。 中华文明的传承持续了五千年,自然有其历史迅速发展的规律。 刘文动对中国的经济也非常自信,他相信中国的资本市场会在迅速发展中逐渐成熟,给投资者带来丰厚的利益。

【第一期】冷静投资吕俊:全面牛市还没来

【第二期】泽泉投资辛宇:现在是贪婪的最好时机

【第三期】神农投资陈宇: 2200点才是评价之底

【第四期】世诚投资陈家琳:短期内破不了2600

【第五期】明曜投资曾昭雄:a股三年创新

【第6期】中欧瑞博吴伟志:a股酝酿涨潮

【第7期】银帆李志新:可以参加,但看全年

【第8期】展博投资陈锋:a股短期内很痛。

【第9期】源乐晟曾晓洁:今年没有上升到4000点

【第10期】何震:价值型投资的更反人性现在满仓

【第11期】陈宏超:我的取舍人生不再刻意追求完美了

【第十二期】王益聪:a股整体不乐观,没有达到重仓出击的情况

【第十三期】简毅:a股有可能在3400点进入

证券投资市场残酷,这里没有温情、道德和眼泪,成败的唯一评价标准是赢还是输,各投资者必须有自己的生存之路和生存资本。 那是你的技术,你的理念和你经验的总结。

他们是集中于中国资本市场快速发展的智者们,倾听他们未来对中国经济和资本市场的思辨、多维度的观点,整理他们的投资逻辑、投资理念、投资经验,激荡你的思考,更加稳健、冷静、更高效

本财经特发表了《对话私上掌门人》系列的原创,倾听智者的声音,意识到投资人生。

在这里,掌门人不仅在发现和思考瞬息万变的资本市场,还看他们如何心态平和合理地应对,发现价值横跨牛熊。 这里还是“投资界的好声音”,聚集顶级私募管理者,交流尖端投资理念战略,冲击智慧火花。 在这里,严格的量化筛选+阶层定性淘汰选出最优秀的民间募捐管理者。 在这里,中国大型银行等金融机构的资管负责人担任评委,收集了真实的对话、高效的信息表现——本财经联合华创证券还将发表“第一届中国民间募捐业金刺猬奖”的评选活动,请关注(点击注册)

标题:【财讯】《对话私募掌门人》之华夏未来刘文动:投资只基于价值而不区分风格

地址:http://www.5xnr.com/teqsy/15948.html